每月预警

2023年11月西本钢材价格指数走势预警报告

2023年10月27日15:59 来源:西本资讯

本期观点:政策发力 冲高调整

时间:2023-11-1—2023-11-30

关键词 政策 产量 需求 成本

本期导读:

●行情回顾:期货合约反复拉锯,钢市价格区间震荡;

●供给分析:各地钢企亏损加剧,铁水产量维持高位;

●需求分析:秋高气爽有利施工,社会资源延续降库;

●成本分析:焦炭三轮提涨夭折,铁矿行情高位盘整;

●宏观分析:增发万亿特别国债,房产政策持续松绑。

●综合观点:回顾十月份,秋高气爽有利户外施工,重大工程和基建施工稳健,然房地产投资持续下滑,建筑钢材表需增量有限,叠加投机商操作谨慎,现货交易难以放量,“银十”钢市符合上月预警“供需相持,区间震荡”的预判。对于即将到来的11月份,钢市行情又将如何演绎,具体表现来看,宏观方面:宏观政策持续利多,财政政策积极提效,万亿特别国政策增发,房地产政策持续松绑。供给方面:当前高炉开工率82.49%,钢企盈利率仅16.45%,秋冬环保及下月平控存有空间,沙永中11月螺纹折扣1.5-6折。需求方面:北方降温逐步影响施工,广大南方仍处施工旺季,各地基建项目加快实施,加大保障房建设和供给。综合来看,宏观政策利多护航,生产成本存有韧性,钢企亏损加大检修,北方需求有所减弱,市场操作整体谨慎等,基于此,我们对11月份国内行情持以下判断:政策发力,冲高调整——预计11月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在4050-4200元/吨区间运行。

行情回顾篇

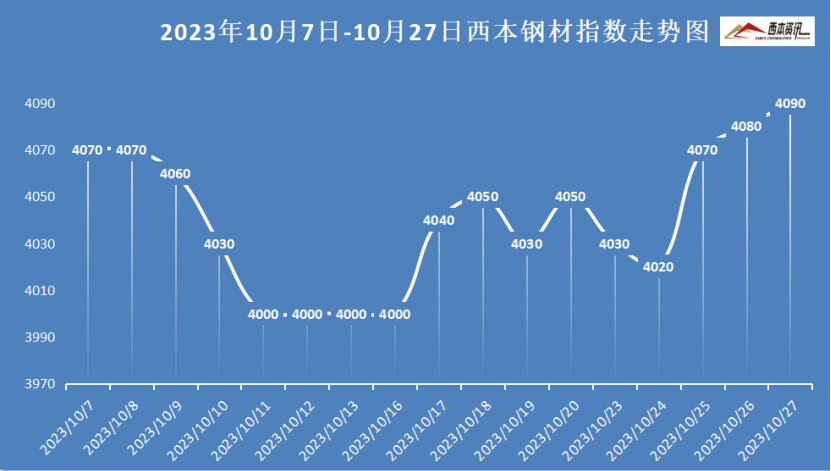

截止10月27日,西本钢材指数收在4090,较上月末持平,较去年同期价格下跌40,同比下跌0.96%。

具体来看,国庆长假结束,未见终端大幅补仓,市场交投表现冷清,在期货连续下跌夹持下,市场信心不足,各地钢价接连下滑,受此影响,钢企出现大面积亏损,采取限产、限量和限价等措施。10月中下旬,期螺盘面反复震荡,钢企盈利持续收缩,西南、西北、华北、山东、江苏、华南等广大区域建材钢企集体调涨极差,中间商低价进场,以及积极的财政政策,多地现货报价震荡见涨。

10月铁水产量仍处高位,房地产多项指标下滑,钢市“金九”未见、“银十”再度失约。11月钢市行情又将如何演绎?北方秋冬季大气环保治理会议陆续召开,后期对铁水产量影响几何?焦企和钢企均普遍亏损,后续钢焦博弈是否加剧?北方地区逐步降温,北材南下资源是否增多?带着诸多问题,一起来看11月份国内钢材行情分析报告。

二、供给分析篇

1、国内建筑钢材库存现状分析

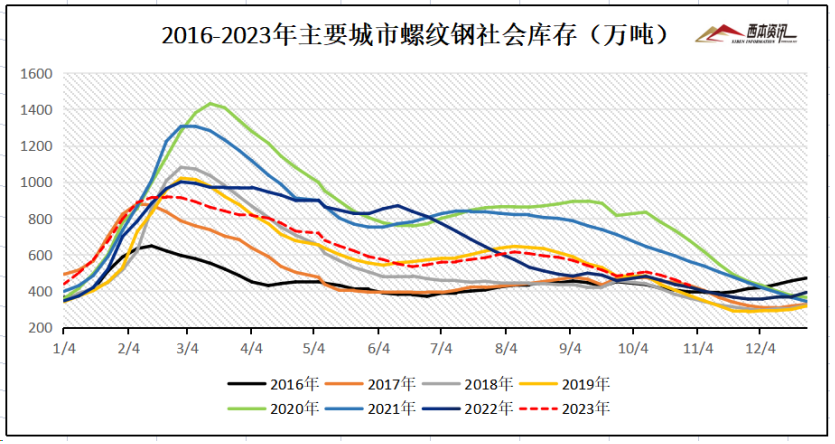

西本新干线监测库存数据显示,截至10月26日,全国主要样本城市螺纹钢累计库存430.7万吨,月环比下降51.37万吨,较去年同期增加9.39万吨;线材累计库存62.5万吨,月环比下降7.66万吨,较去年同期下降30.83万吨;五大钢材品种累计库存1030.03万吨,月环比下降54.21万吨,较去年同期增加17.41万吨。

从钢厂库存来看,据中钢协数据显示,2023年10月中旬,重点统计钢铁企业钢材库存量 1651.32万吨,比上一旬增加15.21万吨,增长0.93%:比上月同旬增加 75.64万吨,增长 4.80%;比去年底增加 343.88 万吨,增长26.30%;比去年同旬减少120.52 万吨,下降 6.80%,比前年同旬增加 366.67万吨,增长28.54%。

2、国内钢材供给现状分析

从钢厂生产情况来看,国家统计局数据显示,2023年9月,中国粗钢日均产量273.70万吨,环比下降1.8%;生铁日均产量238.47万吨,环比下降0.9%;钢材日均产量392.73万吨,环比增长4.5%。9月,中国粗钢产量8211万吨,同比下降5.6%;生铁产量7154万吨,同比下降3.3%;钢材产量11782万吨,同比增长5.5%。

2023年1-9月,中国粗钢产量79507万吨,同比增长1.7%;1-9月生铁产量67516万吨,同比增长2.8%;1-9月钢材产量102887万吨,同比增长6.1%。

3、国内钢材进出口现状分析

从钢材进出口数据来看,海关总署数据显示,2023年9月,我国出口钢材806.3万吨,环比减少21.9万吨,降幅 2.6%;均价 814.2 美元/吨,环比上涨 3.5美元/吨涨幅0.4%。1-9月累计出口钢材 6681.8万吨,同比增长1611.2万吨,增幅 31.8%。

2023年9月,我国进口钢材 64.0万吨,环比持平,均价 1633.3 美元/吨,环比下跌 35.9 美元/吨,跌幅2.2%。1-9月累计进口钢材 569.8万吨,同比减少264.3万吨,降幅 31.7%。

三、需求形势篇

1、全国建筑钢材销量走势分析

10月份处于传统消费旺季,秋高气爽有利施工,然房地产继续拖累,以及市场操作谨慎,市场成交未及预期,表观消费量低于往年。然宏观政策持续利好,各地房地产政策继续松绑,让建筑钢材销量存有韧性,社会库存资源延续降库趋势。即将步入11月份,南方天气适宜有利施工,北方地区逐步降温,对户外施工存在影响,可见,建筑钢材销量将有所减量。据钢小二平台采样数据显示,10月份螺纹钢月度表观消费量环比小幅增加。

2、国内房地产投资分析

统计局数据显示,2023年1-9月份,全国房地产开发投资87269亿元,同比下降9.1%。1-9月份,房地产开发企业房屋施工面积815688万平方米,同比下降7.1%。1-9月份,房屋新开工面积72123万平方米,下降23.4%。1-9月份,房屋竣工面积48705万平方米,增长19.8%。1-9月份,房地产开发企业到位资金98067亿元,同比下降13.5%。

四、成本分析篇

1、原材料成本分析

据西本资讯跟踪的数据显示,截止10月27日,唐山地区普碳方坯出厂价格3470元/吨,较上月末下跌10元/吨;江苏地区废钢价格为2690元/吨,较上月末下跌30元/吨;山西地区一级焦炭价格为2100元/吨,较上月末持平;澳大利亚61.5%粉矿青岛港价格为930元/吨,较上月末下跌13元/吨。

由上可见,本月主要原料价格稳中偏弱,其中,钢坯市场震荡调整,废钢市场震荡偏弱,焦煤行情弱势调整,焦炭第三轮提涨落空,国产矿相对坚挺,进口矿行情高位盘整。总体来看,10月份钢厂生产成本窄幅震荡调整为主。

2、下月建筑钢材成本预期

10月前期停产煤矿逐步复产,供应缓慢恢复,下游焦企亏损严重,适量按需采购,主产煤矿出货放缓,高价煤种承压累计下调100-150元/吨,焦煤行情偏弱调整。焦化行业普遍亏损,然下游钢企对提涨较为抵触,钢焦博弈加剧,第三轮提涨落空。国产铁精粉资源偏紧,挺价意识较强;进口矿受刚需支撑,价格处于高位盘整。废钢资源相对偏紧,但钢企打压采购,行情整体偏弱运行。钢坯库存高位承压,跟随成材行情涨跌调整。

总体来看,国内钢企普遍处于亏损,西北和东北地区降温明显,北方秋冬季大气环保综合治理相继召开等,后期铁水达产量将受影响,进而影响对焦炭和矿石等原料的刚性需求。鉴于此,下月建筑钢材生产成本或将震荡偏弱运行。

五、国际钢市篇

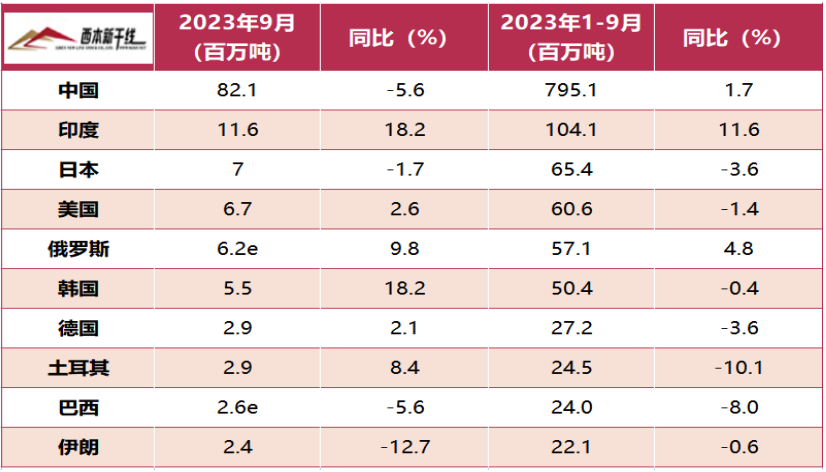

世界钢铁协会数据显示,2023年9月全球63个纳入世界钢铁协会统计国家的粗钢产量为1.493亿吨,同比下降1.5%。

中国9月粗钢产量为8210万吨,同比下降5.6%;印度9月粗钢产量为1160万吨,同比增加18.2%;日本9月粗钢产量为700万吨,同比下降1.7%;美国9月粗钢产量为670万吨,同比增加2.6%;俄罗斯9月粗钢产量为620万吨,同比增加9.8%;韩国9月粗钢产量为550万吨,同比增加18.2%;德国9月粗钢产量为290万吨,同比增加2.1%。

六、宏观信息篇

1、前三季度GDP同比增长5.2%

10月18日,国家统计局发布2023年前三季度国民经济运行情况。初步核算,前三季度国内生产总值913027亿元,按不变价格计算,同比增长5.2%。分季度看,一季度国内生产总值同比增长4.5%,二季度增长6.3%,三季度增长4.9%。从环比看,三季度国内生产总值增长1.3%。

2、前三季度全国房地产开发投资87269亿元

国家统计局数据显示,1-9月份,全国房地产开发投资87269亿元,同比下降9.1%;其中,住宅投资66279亿元,下降8.4%。1-9月份,商品房销售面积84806万平方米,同比下降7.5%,其中住宅销售面积下降6.3%。商品房销售额89070亿元,下降4.6%,其中住宅销售额下降3.2%。1-9月份,房地产开发企业到位资金98067亿元,同比下降13.5%。

3、中央财政将增发1万亿元国债

中央财政将在今年四季度增发2023年国债10000亿元,增发的国债全部通过转移支付方式安排给地方,集中力量支持灾后恢复重建和弥补防灾减灾救灾短板,整体提升我国抵御自然灾害的能力。2023年全国财政赤字将由38800亿元增加到48800亿元,预计赤字率由3%提高到3.8%左右。

4、全国拟发行特殊再融资债券总额已超万亿

据统计,10月6日-25日,全国25个地区披露的特殊再融资债券总额为10430.8939亿元。其中,云南、内蒙古披露的拟发行特殊再融资债券总额突破了1000亿元,分别为1076亿元、1067亿元,天津、贵州、辽宁、重庆、吉林、湖南、广西披露的拟发行特殊再融资债券总额突破了500亿元,分别为948.04亿元、882.3804亿元、870.42亿元、726亿元、690.23亿元、643.2554亿元、623亿元。

5、山西省秋冬季大气污染综合治理攻坚推进会召开

10月25日,省政府召开全省秋冬季大气污染综合治理攻坚推进会,并对秋冬季大气污染防治工作进行安排部署。副省长杨勤荣指出,要紧盯重点区域、关键环节,深入推进焦化、钢铁、煤电等重点行业污染减排工作,严格落实管控措施,加快推动散煤清洁化替代,强化区域联防联控,千方百计降低污染物排放量。

七、综合观点篇

回顾十月份,秋高气爽有利户外施工,重大工程和基建施工稳健,然房地产投资持续下滑,建筑钢材表需增量有限,叠加投机商操作谨慎,现货交易难以放量,“银十”钢市符合上月预警“供需相持,区间震荡”的预判。对于即将到来的11月份,钢市行情又将如何演绎,具体表现来看,宏观方面:宏观政策持续利多,财政政策积极提效,万亿特别国政策增发,房地产政策持续松绑。供给方面:当前高炉开工率82.49%,钢企盈利率仅16.45%,秋冬环保及下月平控存有空间,沙永中11月螺纹折扣1.5-6折。需求方面:北方降温逐步影响施工,广大南方仍处施工旺季,各地基建项目加快实施,加大保障房建设和供给。综合来看,宏观政策利多护航,生产成本存有韧性,钢企亏损加大检修,北方需求有所减弱,市场操作整体谨慎等,基于此,我们对11月份国内行情持以下判断:政策发力,冲高调整——预计11月份沪市优质品螺纹钢代表规格价格(以西本指数为基准),或将在4050-4200元/吨区间运行。

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2023-09-272023年10月西本钢材价格指数走势预警报告

· 2023-08-312023年9月西本钢材价格指数走势预警报告

· 2023-07-282023年8月西本钢材价格指数走势预警报告

· 2023-06-302023年7月西本钢材价格指数走势预警报告

· 2023-05-262023年6月西本钢材价格指数走势预警报告

· 2023-04-282023年5月西本钢材价格指数走势预警报告

· 2023-03-312023年4月西本钢材价格指数走势预警报告

· 2023-02-242023年3月西本钢材价格指数走势预警报告

全国主要城市行情地图

新闻排行

- 日排行

- 周排行

- 总排行

1

上海建筑钢市日记(等待信号)

2

【4月28日建筑钢市晚报】稳中微调

3

【4月28日建筑钢市前瞻】稳中整理

4

4月28日《人民日报》涉及财经的主要内容

5

4月28日钢厂调价信息汇总

6

央行公开市场净投放20亿元

7

4月28日玉田金州调价信息

8

首钢长钢兼并重组长治钢铁产能

9

4月上中旬重点监测煤炭企业产量10635万吨